Надо ли покупать кассовый аппарат для ип. Нужна ли касса для ип

Если вы только начинаете свой бизнес, то наверняка уже знаете, как сложно разобраться во всех юридических тонкостях и правилах, ведь любое их нарушение карается штрафами. Так, простой вопрос - нужен ли кассовый аппарат для ИП - может поставить в тупик. В этой статье мы расскажем, какие виды деятельности дают право ИП работать без кассового аппарата и не бояться налоговых проверок. Если же в вашем случае использование ККТ обязательно, то мы дадим рекомендации, как его правильно выбрать и зарегистрировать.

Прежде чем говорить о том, может ли ИП работать без кассового аппарата, не опасаясь штрафов, обсудим, что подразумевается под этим понятием. Многие начинающие предприниматели любую технику, печатающую чеки, ошибочно относят к категории ККТ (контрольно-кассовой техники), хотя это не так.

Кассовый аппарат (ККТ, ККМ, фискальный регистратор) - это разновидность оргтехники, принцип работы которой четко регламентируется федеральным законом 54-ФЗ от 22 мая 2003 года «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» . Это основной инструмент, с помощью которого налоговая инспекция контролирует полноту и правильность расчетов предпринимателя с клиентами.

Главная особенность ККТ, которая позволяет контролирующим органам проводить проверки - наличие в технике фискальной памяти, доступ к которой защищен паролем. Этот код известен только сотрудникам налоговой инспекции, поэтому предприниматель не сможет самостоятельно удалить или изменить данные, зарегистрированные кассовым аппаратом.

Альтернативой кассовой машины служат БСО (бланки строгой отчетности), к примеру, билеты в транспорте, кинотеатрах, квитанционные книжки для оплаты ЖКХ. Такие «ручные» чеки должны иметь уникальные серию и номер, обладать рядом атрибутов, позволяющих идентифицировать место выдачи (наименование юрлица и адрес торговой точки), дату, вид и сумму операции. Развитие техники привело к тому, что появились не только типографские БСО, но и аппаратные, изготовленные специальной техникой. В последнее время все большее распространение получают БСО -123, для распечатки которых достаточно принтера, компьютера и доступа к онлайн-системе.

Обязан ли ИП иметь кассовый аппарат?

Итак, вы открываете свой бизнес и хотите узнать, обязан ли ИП иметь кассовый аппарат, или можно обойтись бланками строгой отчетности. Упомянутый ранее 54-ФЗ обязует использовать ККТ всем организациям, в которых предусмотрены расчеты с клиентами:

Тест: нужен ли Вам кассовый аппарат

Тест: нужен ли Вам кассовый аппарат Контрольно-кассовая техника применяется на территории Российской Федерации в обязательном порядке всеми организациями и индивидуальными предпринимателями при осуществлении ими расчетов, за исключением случаев, установленных настоящим Федеральным законом.

В общем случае не имеет значения, какая форма собственности выбрана для организации: ООО или ИП, вести учет своих операций с помощью ККТ обязательно. Однако если говорить об исключениях из этого правила, то у ИП больше возможностей не приобретать дорогостоящую кассовую технику и ставить ее на учет.

Законные основания не приобретать ККМ

Существует множество ситуаций, когда использование ККМ для предпринимателя затруднительно. Сложно представить себе торговую палатку на ярмарке, оснащенную всем необходимым для подключения полноценной кассы, либо ремонтную бригаду, перевозящую с собой ККМ. Более того, непостоянный доход мелких предпринимателей может не окупать даже расходы на содержание фискальной техники.

С другой стороны, некоторые виды налогообложения делают необязательным четкий контроль поступлений в кассу организации со стороны налоговой инспекции. К ним относятся ЕНВД и патентная система, так как базой для расчета налоговых платежей в этих случаях доход не является.

С другой стороны, некоторые виды налогообложения делают необязательным четкий контроль поступлений в кассу организации со стороны налоговой инспекции. К ним относятся ЕНВД и патентная система, так как базой для расчета налоговых платежей в этих случаях доход не является.

Учитывая все это, 54-ФЗ оговаривает ряд случаев, когда отсутствие у ИП или организации фискальной техники абсолютно законно и не повлечет за собой штрафов :

- ИП без кассового аппарата платит налоги по ПСН (патентной системе);

- Организация ведет торговлю через автоматы ( , платежные терминалы и т.д.);

- Предприниматель или ООО работает на ЕНВД (в некоторых регионах органы власти не позволяют использовать эту возможность);

- ИП работает без кассового аппарата в отдаленных районах, где нет доступа к сетям связи;

- При расчетах электронными средствами платежа;

- При реализации религиозных атрибутов, газет и журналов, торговле с лотков и «вразнос», в поездах, из автоцистерн, продажа сезонных продуктов (например, бахчевых);

- При оказании населению услуг (ремонтные работы, вспашка и распиловка, изготовление ключей, ремонт обуви, ювелирных изделий, услуги носильщика и т.д.).

Реализация подакцизных товаров лишает предпринимателя права работать без кассового аппарата: в данном случае использование ККМ обязательно.

А если ИП на упрощенке - нужен ли кассовый аппарат?

УСН (упрощенная система налогообложения) - пожалуй, наиболее популярная у российских предпринимателей форма уплаты налогов. ЕНВД и ПСН (налог на вмененный налог и патентная система) более выгодны, однако накладывают жесткие ограничения на виды деятельности ИП, размер торговой площади (ЕНВД) или численность работников (ПСН).

УСН (упрощенная система налогообложения) - пожалуй, наиболее популярная у российских предпринимателей форма уплаты налогов. ЕНВД и ПСН (налог на вмененный налог и патентная система) более выгодны, однако накладывают жесткие ограничения на виды деятельности ИП, размер торговой площади (ЕНВД) или численность работников (ПСН).

При выборе УСН играют роль численность работников и годовой доход, но установленные ограничения (менее 100 человек и 80 млн рублей соответственно) позволяют использовать упрощенную систему большей части российских предпринимателей. И у многих из них при регистрации возникает вопрос: если ИП на упрощенке, нужен ли кассовый аппарат?

Мы уже говорили, что необходимости в использовании ККТ нет только у ИП, работающих по патентной системе или находящихся на ЕНВД. Предприниматели на других системах налогообложения (ОСНО, УСН, ЕСХН) таких послаблений не имеют. Однако исключения, которые касаются видов или места осуществления деятельности, распространяются на организации всех видов налогообложения, в том числе упрощенки.

Какой кассовый аппарат выбрать для ИП и как правильно его зарегистрировать?

Если вы положительно ответили на вопрос, обязан ли в вашем случае ИП иметь кассовый аппарат, то нужно понимать: мало просто приобрести и подключить ККТ, нужно еще правильно зарегистрировать его и своевременно проводить техобслуживание. Без этих процедур налоговая инспекция посчитает, что вы нарушаете законодательство, и вправе выписать штраф.

Чтобы избежать неприятных последствий, следует внимательно отнестись к установке ККТ:

- Первый этап - выбор и покупка аппарата. На вопрос, какой кассовый аппарат выбрать для ИП, однозначного ответа нет. Вы можете купить новую или подержанную технику, фискальный регистратор или полноценны кассовый аппарат, с ящиком для денег или нет. Главное требование - приобретаемая модель обязана входить в «Государственный реестр контрольно-кассовой техники». При отсутствии вашего ККМ в этом перечне налоговая инспекция не даст разрешения на регистрацию, и вы только потеряете деньги. Именно поэтому приобретать аппарат следует только у сертифицированных ЦТО, которые не только продадут технику, но и будут проводить сервисное обслуживание.

- Второй этап - регистрация ККМ в налоговых органах. Для этого потребуется паспорт устройства, заявление и договор с ЦТО. Сотрудник налоговой осмотрит аппарат, защитит его от взлома секретным кодом, поставит пломбу на корпус. Только после этого техника может считаться зарегистрированной.

- Третий этап - правильное использование ККМ. Помимо печати чека, предприниматель обязан вести ряд журналов, делать отчеты, открывать и закрывать смену. Кроме того, ЦТО обязано проводить ежегодное сервисное обслуживание аппарата.

Итак, может ли ИП работать без кассового аппарата? Да, может, если его деятельность подходит под исключения, оговоренные в федеральном законодательстве. Однако отказ от дорогостоящей фискальной техники не позволяет предпринимателю вести расчеты произвольным образом. Организация обязана выдавать клиентам чеки, квитанции определенной формы (БСО), которые подтверждают факт покупки или оплаты услуг. Кроме того, применение чекопечатающих машинок, облегчают предпринимателю учет операций и контроль доходов.

Нужна ли касса для ИП

Нужна ли касса для ИП

дин из главных вопросов, который задают себе индивидуальные предприниматели при открытии бизнеса, - в каких случаях им необходимо использовать контрольно-кассовую машину. Эта статья расскажет, нужна ли касса для ИП, и описывает ситуации, в которых можно обойтись без кассовой техники, а когда ее применение является строго обязательным.

Нужно ли ИП вести кассу

Согласно закону об использовании контрольно-кассовых аппаратов, все юридические лица и частные предприниматели должны завести контрольно-кассовую машину (ККМ) в случаях, если они занимаются реализацией продукции, предоставлением услуг или выполнением работ и за их деятельность осуществляется наличная или безналичная оплата. При этом закон предусматривает ряд исключений, в случае действия которых применения ККМ можно избежать. Они будут представлены ниже, и если ваш бизнес не имеет ничего общего с описанными случаями, значит, применение кассового аппарата является для вас обязательным вне зависимости от формы регистрации вашего бизнеса (ООО, ПАО, ИП и пр.).

ККМ, которая применяется в компании, должна иметь регистрацию в налоговом органе.

В соответствии с постановлением Правительства России №470, к контрольно-кассовым машинам предъявляется ряд серьезных требований:

Наличие корпуса, фискальной памяти и ее накопителя, контрольной ленты;

Печать чеков и долговременное хранение сведений даже при отсутствии источника электропитания;

Фиксация поступающей информации на контрольной ленте и накопителе информации;

Введение в устройство фискальных данных и их выведение на ленте;

Препятствование введению заведомо неверных данных и исправлению уже установленной информации;

Наличие устройства учета времени с предустановленными тех. характеристиками;

Наличие паспорта, идентификационного знака и контрольной пломбы;

Контроль и обслуживание в специализированной технической службе.

Осуществлять постановку на учет в налоговую службу и использовать на практике можно исключительно кассовые аппараты, перечисленные в Госреестре: сведения о них можно найти на официальном сайте ФНС. Все занесенные в перечень ККМ имеют особую голографическую наклейку на корпусе.

Обратите внимание, что на российском рынке представлены и учетные аппараты, именуемые печатающими чеки машинками (ЧПМ). Они не относятся к ККМ и могут использоваться исключительно на добровольной основе.

Правильность использования зарегистрированных ККМ ведется на непрерывной основе сотрудниками ФНС, которые имеют право налагать штрафы на предпринимателей, уличенных в нарушении кассовой дисциплины.

Применение кассового аппарата не требуется в случае:

Торговли печатными изданиями и сопутствующей продукцией в газетно-журнальных киосках;

Торговли ценными бумагами;

Торговли проездными билетами в общественном транспорте;

Торговли продуктами питания в школах, колледжах, вузах и пр.;

Продаж на рынках, выставках, ярмарках и на иных территориях, отведенных для аналогичных целей. Исключение составляют магазины, павильоны, киоски, палатки, автолавки, автомагазины, автофургоны, помещения контейнерного типа и другие аналогично обустроенные торговые места, помещения, автотранспортные средства, в том числе прицепы и полуприцепы, обеспечивающие демонстрацию и сохранность продукции, а также открытые прилавки на крытых рынках, торгующих непродовольственными товарами (за исключением товаров, определенных перечнем Правительства РФ);

Разносной продажи продовольственных и непродовольственных товаров (кроме технически сложных устройств и продуктов питания, требующих особых условий хранения и продажи) в пассажирских вагонах поездов, с ручных тележек, велосипедов, корзин, лотков;

Продажи мороженого и разливных безалкогольных напитков в киосках;

Продажи кваса, молока, масла, живой рыбы, керосина из автоцистерн, сезонной продажи овощей, фруктов и бахчевых культур вразвал;

Приема стеклопосуды, макулатуры и иного утильсырья (кроме металлолома, драгметаллов и камней);

Ремонта и покраски обувных изделий;

Изготовления и ремонта металлоизделий (галантереи, ключей и пр.);

Присмотра и ухода за детьми, больными, престарелыми и инвалидами;

Реализации изделий народных художественных промыслов;

Опашки огородов, распиловки дров;

Оказания услуг носильщиками на ж/д-, авто-, аэровокзалах, в морских, речных и аэропортах;

Аренды или найма жилых помещений, находящихся в собственности ИП.

На вопрос, нужна ли касса для ИП, можно отрицательно ответить также в случаях, если предприятие находится в труднодоступном или отдаленном месте. Перечни таких местностей утверждены властями субъектов России.

Кассовую аппаратуру разрешается не использовать сельским аптекам и ФАПам (фельдшерско-акушерским пунктам), торгующим лекарствами.

В перечисленных ситуациях расчеты производятся без кассовых аппаратов, но с обязательной выдачей населению, получающему услуги, бланков строгой отчетности .

Доказать факт получения наличных можно и с помощью иных расчетных документов:

Абонементов;

Путевок и т.д.

Квитанций;

Проездных билетов;

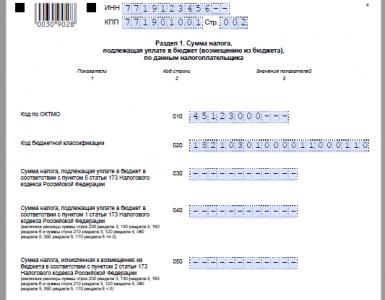

Если для оказываемых вами услуг никаких документов не предусмотрено, вы должны разработать стандартную форму бланка строгой отчетности самостоятельно. В соответствии со ст. 3 Положения Правительства РФ от 06.05.2008 №359, в этом документе должны быть указаны следующие реквизиты :

Вид услуги и ее цена;

Сумма оплаты;

Дата проведения операции;

ФИО, должность и личная подпись лица, выдавшего документ;

Печать ИП.

Название документа, его порядковый номер;

Номер и серия документа;

ФИО предпринимателя;

Адрес компании;

Бланк строгой отчетности должен выдаваться в двух экземплярах или иметь отрывные части (ст. 8 Положения Правительства РФ от 06.05.2008 №359). Чтобы напечатать БСО, индивидуальному предпринимателю необходимо обратиться в типографию или купить собственную чекопечатающую машинку (ЧПМ). В отличие от контрольно-кассового аппарата, ее не нужно ставить на учет в налоговом органе или дополнять блоком ЭКЛЗ (электронной контрольной лентой защищенной). Печать таких бланков на простом принтере не допускается.

Нужна ли касса для ИП при различных системах налогообложения

Нужна ли касса для ИП на УСН

ИП, выбравший для себя упрощенку и ведущий с клиентами наличный расчет, обязан завести кассовую машину. При этом безналичные платежи дебетовыми и кредитными картами также должны сопровождаться выдачей кассовых чеков. Таким образом, ответ на вопрос «Нужна ли касса для ИП на УСН?» является утвердительным.

Исключения . Контрольно-кассовые аппараты не нужны, если:

ИП, работающий по упрощенке, осуществляет только безналичные банковские платежи на расчетные счета юрлиц и других ИП;

индивидуальный предприниматель осуществляет деятельность в отдаленной или труднодоступной местности, где попросту невозможно использовать ККМ;

ИП оказывает населению те виды услуг, которые по закону предусматривают замену кассовых чеков на бланки строгой отчетности.

Нужна ли касса для ИП на ЕНВД

Если предприниматель выбирает в качестве системы налогообложения единый налог на вмененный доход и при этом намеревается осуществлять розничные продажи, без покупки кассовой машины вполне можно обойтись. Здесь не имеет существенного значения форма регистрации предприятия: ИП или ООО. Вопрос, нужна ли касса для ИП на ЕНВД, вы вправе решать самостоятельно. По закону вы имеете право выдавать покупателям как кассовые чеки, так и иные бумаги: квитанции, товарные чеки, БСО и пр.

Квитанция или товарный чек должны выдаваться по первому запросу клиента. Желательно делать это всякий раз при совершении сделки, иначе у вас могут возникнуть недопонимания с налоговой службой и Роспотребнадзором. Такая мера поможет избежать и разногласий с потребителями. В противном случае вы не сможете достоверно убедиться в том, что продукт, который вам принесли на обмен или возврат, был приобретен именно в вашем магазине.

Нужно понимать, что писать товарные чеки вручную и выдавать их клиентам - процесс трудозатратный. Лучше отдать предпочтение простой и недорогой компьютерной программе, созданной специально для розничных торговцев. Такое ПО обычно умеет регистрировать сделки, распечатывать квитанции, гарантийные купоны, ценники и бирки. Кроме того, программа может стать помощником в складском учете и контроле над работой продавцов. К компьютеру с установленной программой можно присоединить сканер штрих-кодов и принтер для чеков. Это поможет полностью автоматизировать все процессы в магазине.

Нужна ли касса для ИП на патенте

Вопрос «Нужна ли касса для ИП на патенте?» является довольно трудным. Эта сфера имеет ряд скрытых нюансов. Ведь патентная система была разработана для упрощения схемы УСН. Она применима для индивидуальных предприятий, не желающих осуществлять точный бухучет и вести строгую отчетность. Основное достоинство патентной системы - комфортность. Покупая патент, индивидуальный предприниматель избавляет себя от необходимости ежемесячно навещать налоговые органы. Ему уже не нужно постоянно заполнять декларации и платить налоги и сборы. Его единственная задача - контролировать уплату страховых взносов. Сумму к уплате самостоятельно рассчитывает налоговая служба, она же прописывает ее в патенте. Это значительно облегчает итоговые платежи и помогает понять, нужна ли касса для ИП на патенте.

Предприниматели, выбравшие патентную систему, могут осуществлять финансовые сделки с помощью наличных платежей или безналичным способом и при этом не использовать кассовый аппарат. Точнее, они могут самостоятельно решать, стоит ли использовать ККМ - заставить их это делать никто не может. Однако даже если предприниматель отказался от использования кассовой машины, он все равно не может отказать клиенту в выдаче документа, удостоверяющего расчет, поскольку это является грубым нарушением и строжайше преследуется.

Таблица использования кассовых машин при различных системах налогообложения

|

Система налогообложения |

Вид деятельности |

ККМ обязательна |

Можно выдать БСО |

Можно выписать товарный чек или квитанцию |

|

Продажи и пр. |

||||

|

Услуги населению |

||||

|

Продажи и пр. |

||||

|

Услуги населению |

||||

|

Продажи и пр. |

||||

|

Услуги населению |

||||

|

Продажи и пр. |

||||

|

Услуги населению |

||||

|

Продажи и пр. |

||||

|

Услуги населению |

Нужны ли кассы для ИП в 2017 году

Онлайн-касса - это специальный аппарат, печатающий кассовый чек и передающий информацию о совершенной сделке в налоговый орган через интернет. В 2017 году все розничные торговцы должны начать переход на такой тип техники.

Приведем основные факты, сопряженные с этим переходом:

Кто должен перейти на онлайн-кассу?

В 2017 году вводится новый порядок использования контрольной техники онлайн, он предусматривает разные режимы для различных категорий налогоплательщиков, осуществляющих наличные платежи. В первую очередь, он зависит от налогового режима предприятия. А до 2017 года многие бизнесмены могли осуществлять деятельность и без касс.

Ответ на вопрос, нужна ли касса для ИП, с 2017 года будет зависеть от выбранного налогового режима. Не стал неожиданным тот факт, что все ООО и ИП, работающие на УСН, теперь обязаны применять кассовую технику. Ведь упрощенка по умолчанию подразумевает выдачу кассового чека, и продавцы, работающие по УСН, уже давно приобрели кассовые аппараты и теперь имеют возможность их модернизировать или заменить на новые.

Использование кассовой техники при наличных расчетах для предприятий, работающих по ЕНВД или патентной системе, в 2017 году по-прежнему не потребуется. Они обязаны будут вводить новые кассы лишь с 2018 года. К слову, реальные доходы на ЕНВД и ПСН все также не будут учитываться при подсчете налогов. Новые кассы для этих спецрежимов внедряются, чтобы защитить права потребителей.

Сроки перехода

В зависимости от налогового режима и направления работы сроки перехода к онлайн-кассе разнятся для различных предприятий. 1 февраля 2017 года была полностью прекращена регистрация касс старого образца в налоговой службе. С 1 февраля по 1 июля 2017 года осуществляется переход на онлайн-кассы продавцов, которые ранее уже ответили утвердительно на вопрос, нужна ли касса для ИП. Таким образом, начиная с лета 2017 года, кассы с ЭКЛЗ выйдут из оборота.

Предприятия, работающие по ЕНВД или ПСН, и бизнесмены, выдающие клиентам типографские БСО (при любом типе налогообложения), обязаны использовать кассовый аппарат с 1 июля 2018 года. К ним требование о применении ККТ с 2017 года не относится.

Требования

Онлайн-касса - это специальный контрольно-кассовый аппарат, работающий в онлайн-режиме, то есть имеющий подключение к сети Интернет. Аналогичные устройства можно увидеть в действии уже сейчас. Так при продаже алкогольных напитков кассир обязан отправить онлайн-запрос в систему ЕГАИС. Чек печатается только после того, как будет проверена легальность бутылки. Если система не сможет найти сведения, соответствующие штрих-коду, сделка не состоится.

Этот же принцип внедряется и в работе новых онлайн-касс с той разницей, что сведения о сделках передаются оператору фискальных данных. Этот сотрудник подтверждает принятие информации, и чеку присваивается фискальный номер.

Начиная с 2017 года, новые кассы, которые нужны для ИП, будут соответствовать требованиям ст. 4 ФЗ № 54:

Корпус с заводским номером;

Часы с реальным временем в корпусе;

Устройство для печати фискальных документов (внутреннее или вне корпуса);

Возможность установки фискального накопителя в корпус;

Передача сведений в фискальный накопитель в корпусе;

Формирование фискальных документов в электронном виде и их передача оператору сразу после внесения сведений в фискальный накопитель;

Печать фискальных документов двухмерного штрихового кода (QR-код размером не менее 20 x 20 мм);

Прием подтверждений от оператора о получении сведений или информации об отсутствии такого подтверждения.

Особые требования устанавливаются к самому фискальному накопителю (статья 4.1 закона № 54-ФЗ):

Корпус с заводским номером и пломбой изготовителя и энергонезависимый таймер;

Обеспечение информационной безопасности фискальных данных и их шифрование;

Формирование фискального признака длиной не более 10 цифр для каждого фискального документа;

Обеспечение аутентификации оператора фискальных данных и проверки достоверности его подтверждений;

Формирование записей в памяти контрольно-кассовой техники;

Исполнение протоколов информационного обмена, установленных ст. 4.3 закона №54;

Наличие ключа документов и ключа сообщений длиной не менее 256 бит;

Обеспечение возможности считывания фискальных данных, записанных и хранящихся в памяти в течение пяти лет с момента окончания эксплуатации.

Реестр касс, которые нужны для ИП и соответствуют требованиям закона с 2017 года, опубликован на официальном сайте ФНС. Прежде чем принимать решение о том, какой кассовый аппарат следует выбрать, удостоверьтесь, что приглянувшаяся вам модель есть в этом реестре.

Затраты

Новая касса, которая нужна ИП, а также иные изменения, которые вводятся законом о ККТ с 2017 года, повлекут за собой определенные расходы со стороны бизнесменов. Здесь необходимо учитывать не только стоимость самой онлайн-кассы, но и затраты на услуги оператора фискальных данных (ОФД).

Оператор фискальной деятельности - это новый посредник, который будет принимать сведения от вашей онлайн-кассы через интернет и передавать их в налоговую службу. Право на ведение операторской деятельности имеют только специализированные коммерческие фирмы, соответствующие техническим требованиям налоговой службы. Нарушения порядка передачи информации, ее сохранности и защиты ОФД караются большими штрафами - от 500 тысяч до одного миллиона рублей.

Очевидно, что услуги оператора будут платными. Необходимо было приступить к введению онлайн-касс в оборот уже с начала 2017 года. Для привлечения потребителей операторы онлайн-касс в течение переходного периода просят за свои услуги не слишком большие деньги - от трех тысяч рублей за каждый аппарат. Таким образом, стоимость услуг находится в зависимости от количества касс. Впоследствии она может увеличиться в четыре раза - до 12 тысяч рублей в месяц.

Стоит отметить, что оператор фискальных данных может быть выбран исключительно из утвержденного списка организаций, имеющих разрешение на осуществление подобной деятельности. Он размещен на сайте налоговой службы.

Сама касса, которая нужна для ИП, может быть модернизирована, а не заменена. Чтобы узнать, соответствует ли ваш кассовый аппарат обновленным требованиям, возможна ли установка в него фискального накопителя взамен ЭКЛЗ, вам необходимо связаться с производителем или оператором.

Расчетные затраты на работу онлайн-касс за первый год:

Модернизация старой кассы - от 5 тысяч рублей.

Покупка нового аппарата - от 25 тысяч рублей.

Программное обеспечение для машины - от 5 тысяч рублей.

Услуги интернет-провайдера (из расчёта 500 рублей в месяц) - от 6 тысяч рублей.

Услуги ОФД в первый год - от 3 тысяч рублей.

Так что переход к новой кассовой технике в 2017 году будет происходить постепенно и должен завершиться к лету 2018 года.

Преимущества перехода

Переход на новые кассовые аппараты с 2017 года - это инициатива ФНС. Главные достоинства этой системы, по мнению налоговой службы, это:

Прозрачный учёт прибыли торговцев;

Увеличение налоговых отчислений;

Уменьшение количества проверок;

Дополнительные возможности защиты прав потребителей.

Нужна ли касса для ИП и какие штрафы грозят предпринимателю за ее отсутствие

Использование кассовой техники индивидуальным предпринимателем предполагает наличие строгой отчетности и дисциплины. Так обязательным требованием является ведение журналов кассира-операциониста и вызова технических специалистов, актов о снятии показаний счетчиков, возврате денежных сумм и пр.

Так как кассовую технику необходимо эксплуатировать в соответствии со строгими регламентами, ее неправильное применение карается строгими наказаниями. Контроль за соблюдением нормативов возложен на налоговую службу.

В 2017 году были увеличены штрафы за нарушение закона «О контрольно-кассовой технике» (ст. 14.5 КоАП РФ). Размеры взысканий с ИП чуть ниже, чем с юридических лиц, но и для них эти суммы весьма существенны.

Рассмотрим основные штрафы и взыскания за неверное использование кассовых аппаратов в виде таблицы.

|

Нарушение |

Ответственное лицо |

Ответственность |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Отсутствие кассового аппарата в случаях, предусмотренных законом (ч.2 ст. 14.5 КоАП РФ) |

Должностное |

Штраф от 0,25 до 0,5 от размера платежей без кассы (но не меньше 10 тысяч рублей) |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Юридическое/ИП |

Штраф от 0,75 до 1 от размера платежей без кассы (но не меньше 30 тысяч рублей) |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Повторное нарушение предыдущего пункта, если размер платежей без кассы составил больше миллиона рублей (ч.3 ст. 14.5 КоАП РФ) |

Должностное |

Дисквалификация на срок от года до двух лет |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Юридическое/ИП |

Приостановление деятельности на срок до 90 суток |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Использование кассового аппарата, не соответствующего установленным требованиям; нарушение порядка регистрации кассового аппарата, порядка, сроков и условий его перерегистрации, порядка и условий его использования (ч.4 ст. 14.5 КоАП РФ) |

Должностное |

Предупреждение или штраф от полутора до трех тысяч рублей |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Юридическое/ИП |

Предупреждение или штраф от пяти до десяти тысяч рублей |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Непредставление сведений и бумаг об использовании кассы по запросу налоговой службы или представление этих сведений и бумаг с нарушением сроков (ч.5 ст. 14.5 КоАП РФ) |

Владельцы собственного бизнеса не понаслышке знают, сколько трудностей связано с открытием или развитием собственного дела. Чего только стоят все юридические тонкости, касающиеся использования средств учета прихода и расхода денежных средств. Для большинства индивидуальных предпринимателей особо остро стоит вопрос, обязателен ли к применению кассовый аппарат и можно ли вести деятельность без его использования. Нужен ли кассовый аппарат для ИП в 2019 годуДля начала важно уточнить, что подразумевается под этим понятием. Контрольно-кассовые машины (далее – ККМ, ККТ) – это оборудование, помогающее налоговым и другим государственным органам осуществлять надзор и контроль. При помощи ККМ отслеживается движение денежных средств, полученных предпринимателем при оказании услуг или реализации товаров. Устройства помогают вести учет и собирать информацию для составления отчетов. Законодательством предусмотрена отмена кассовых аппаратов для ИП. Разрешается отказаться от использования ККТ, но в этом случае по требованию покупателя продавец незамедлительно обязан предоставить равнозначный документ оплаты, которым выступают бланки строй отчетности. БСО – а это, например, квитанции, билеты, абонементы и пр., должны содержать полные реквизиты предпринимателя. До недавнего времени осуществлять коммерческую деятельность ИП могли без использования кассовых аппаратов. С принятием в 2016 году нового закона ситуация изменилась. Согласно ему использовать ККМ обязали всех предпринимателей, которые при расчетах с покупателями используют денежные средства либо банковские карточки для безналичных расчетов. Контроль за реализацией программы возложен на налоговые органы. С февраля 2017 года прекратилась регистрация кассы для ИП старого формата, такие приборы не могли передавать информацию в режиме онлайн. Не все индивидуальные предприниматели остались довольны таким решением. Власти учли этот момент, поэтому разрешили поэтапно переходить на оборудование нового образца. Даты определили исходя из режима налогообложения, используемого ИП, и вида оказываемых им услуг. Назначение ККМРазличают два основных типа контрольно-кассовых машин. Первый – это портативные устройства. Они представляют собой небольшие приборы с ограниченным функционалом. В базовый комплект входят такие компоненты, как контрольная лента электронного формата, встроенный GSM- или GPRS-модем, считыватель электронной карты и встроенная клавиатура. Приборы идеальны для начинающих ИП. Второй вид – стационарные приборы, применяемые в крупных торговых точках. Они состоят из множества модулей (клавиатура, монитор, кард-ридеры, печатающие устройства). Процесс работы с кассовыми аппаратами для индивидуальных предпринимателей прост и не вызывает сложностей. С их помощью можно выполнить ряд операций:

Что касается непосредственной работы ККМ, здесь стоит упомянуть и про стандартные возможности аппаратов, благодаря чему увеличивается скорость обслуживания покупателей и исключается ошибка продавца:

Как выглядит онлайн-касса для ИПЗаконодательством не очерчено понятие «онлайн-кассы». Так называют все кассовые аппараты, записывающие информацию на фискальный накопитель. Это специальное устройство, шифрующее и защищающее фискальные данные, которые передаются в режиме реального времени оператору. Прибор дает налоговым службам возможность не проводить проверку ККМ, поскольку вся информация поступает им автоматически. Кроме этого, покупатель всегда может запросить копию чека, а владелец бизнеса избавляется от необходимости заполнять многочисленные отчеты по принятым платежам. Контрольно-кассовые машины представлены несколькими разновидностями. Каждые из них имеют свои особенности, но во всех них установлен фискальный накопитель:

В настоящее время разрабатывается новый вид онлайн-касс, который бы позволил использовать его в работе интернет-магазинов. С его помощью при оплате товара в сети данные о произведенной операции направлялись бы с одной стороны – в налоговые службы, а с другой – покупателю (по аналогии со стационарным магазином). Широкое распространение набирают и смарт-терминалы – мобильные устройства, которые просты в использовании и могут применяться повсеместно для расчетов в соответствии с налоговым законодательством. Нормативно-правовое регулированиеВопросы, связанные с использование кассовых машин, четко прописаны в Федеральном законе № 54-ФЗ (22.05.2003). В него периодически вносятся изменения, последние из которых датируются концом 2017 года. Преимущественно они касаются времени начала обязательного использования кассовых аппаратов. Каждый раз для определенных групп ИП он смещается на более поздний срок. Благодаря принятому документу четко определены основные моменты, касаемо самих ККМ:

Кто обязан использовать кассовые аппаратыПри осуществлении расчетов за товары и услуги на территории России наличие кассового аппарата у ИП обязательно, за исключением некоторых случаев, которые предусмотрены законодательством. Внедрение ККТ осуществляется поэтапно и зависит от выбранной системы налогообложения индивидуальным предпринимателем:

Согласно законодательству существует перечень индивидуальных предпринимателей, которые освобождаются от использования контрольно-кассовой техники. О них речь пойдет ниже, но и для них есть свои ограничения. Послабления не будут действовать, если ведется торговля подакцизными товарами, например, алкоголем или табаком. Не распространяется льготный режим и на ИП, использующих автоматические устройства для проведения расчетов (торговые автоматы). Виды деятельности ИП без кассового аппаратаНе возбраняется принимать наличку и использовать ККТ старого образца в труднодоступных районах и населенных пунктах с численностью менее 10 тыс. человек (за исключением районных и областных городов, поселков городского типа). Сюда нужно добавить предпринимателей, работающих по патентной системе или вмененной, потому что базой для расчета налоговых платежей полученный доход не считается. При требовании покупателей они просто выписывают чек. Точный список сфер деятельности, которые не подпадают под обязательное использование ККМ, приведен в законе № 54-ФЗ. Не лишним будет обратиться и в местный налоговый орган, поскольку на местах могут быть приняты отдельные акты, касающиеся возможности не использовать кассовый аппарат с учетом ОКВЭД (Общероссийский классификатор видов экономической деятельности). Не повлекут наложение штрафа за работу без ККТ следующие виды деятельности:

Расходы на приобретение и обслуживаниеДополнительной статьей расходов служит приобретение новой техники и ее сервисное обслуживание. Есть несколько вариантов сэкономить. Во-первых, далеко не всегда потребуется замена старого аппарата на новый. Перед покупкой устройства стоит узнать, возможно ли модернизировать существующий прибор (установка фискального накопителя вместо электронной контрольной ленты – ЭКЛЗ). Если такой возможности нет, приобретать ККТ необходимо только из того перечня моделей, которые утверждены Федеральной налоговой службой (далее – ФНС). Во-вторых, перед тем, как воспользоваться услугой по настройке и обслуживанию онлайн-касс, уточните в своем банке, предлагается ли дополнительная скидка, как клиенту учреждения. Не стоит забывать и о выборе оператора фискальных данных. Список ОФД, которые имеют на это право, утверждается специальной комиссией, после чего размещается на официальном сайте ФНС. В нижеприведенной таблице можно ознакомиться с примерными затратами, которые придется понести при использовании кассового аппарата: Где и как купить кассовый аппарат для ИПСогласно российскому законодательству ИП вправе использовать только те приборы, которые прошли сертификацию и государственную регистрацию. Поскольку каждый аппарат имеет срок годности, он нуждается в периодической прошивке, а при невозможности это сделать – замене. Приобретать ККМ предпочтительнее в специальных магазинах, а с подробным списком аппаратов, разрешенных к использованию, можно ознакомиться на сайте ФНС. При выборе подходящей модели можно самостоятельно изучить конфигурации ККТ или обратиться за помощью к специалисту. В зависимости от предъявляемых требований стоимость и версии аппаратов могут отличаться. Так, например, для начинающих ИП с небольшим оборотом лучше использовать недорогие портативные переносные приборы, например, Меркурий-180 или Орион-105. Для тех, кто торгует в небольших павильонах, рекомендуется присмотреться к моделям, оснащенным ящиками для денег (АМС-100) или считывателем штрих-кодов (Штрих-М). Обслуживанием аппаратуры занимается сервисная компания, с которой ИП должен заключить договор. Согласно ему фирма осуществляет ремонт, обслуживание и периодическое освидетельствование кассового аппарата. Ежемесячно сервисмен проводит профилактический осмотр, а при необходимости производит замену запчастей. По завершении составляется акт выполненных работ. При выходе прибора из строя, ИП выдается аналогичный аппарат на время проведения ремонта. Как выбратьПеред покупкой контрольно-кассовой техники ИП должен определить критерии, которые послужат основными при выборе оптимальной модели для ведения бизнеса:

Сколько стоит кассовый аппарат для ИПНа официальном сайте налоговой службы приведен реестр производителей ККТ и моделей, которые прошли государственную регистрацию и разрешены к использованию ИП. Для ознакомления в нижеприведенной таблице дана информация по средней цене популярных моделей, реализуемых в г. Москве:

Регистрация кассового аппарата для ИПСогласно закону № 54-ФЗ с 1 февраля 2017 года определена единая система постановки на учет контрольно-кассового оборудования. Зарегистрировать ККТ можно только в налоговой, следуя такому алгоритму:

Штрафные санкции за работу индивидуального предпринимателя без ККМНе все ИП обязаны приобретать контрольно-кассовое оборудование, но те граждане, для которых этот момент является обязательным, должны помнить, что для них, как для должностного лица, предусмотрена административная ответственность при нарушении законодательства:

Видео

С 01.07.2017 года вся ККТ должна обеспечивать фиксацию, хранение фискальных данных, их передачу в ОФД, а далее – в налоговую. Договора с ЦТО не требуется, а замена фискального накопителя может производиться пользователем самостоятельно. Поскольку реализация функций оборудования предполагает работу с данными пользователей, то опираться следует также на 152-ФЗ от 27.07.2006. После 2019 года ставить кассовую технику придется практически всем категориям бизнеса, несмотря на многочисленные протесты и полемику вокруг этого вопроса. При этом не имеет значение, есть ли постоянная интернет связь – в таком случае ООО или ИП обязано фиксировать данные в автономном режиме. Так когда нужно ставить кассовый аппарат?Необходимость покупки кассового аппарата зависит от:

Есть три варианта ответа на вопрос "нужен ли вам кассовый аппарат"

Нужен ли кассовый аппарат для ИПДля ИП все зависит от типа налогообложения, вида деятельности,и есть ли у индивидуального предпринимателя договоры с наемными работниками:

Перейти на онлайн-кассу должны были индивидуальные предприниматели, кто ранее применял ККТ – до первого июля 2017, а при продаже алкоголя, независимо от системы налогообложения – до 31 марта 2017 года. Сделать это можно было и добровольно. Однако для предпринимателей в розничной торговле (за исключением алкоголя), общепита на ЕНВД без наемных сотрудников, внедрение ККТ отложено до 01.07.2019. ЕНВД: нужен ли кассовый аппарат?При использовании вмененки (ЕНВД) кассовый аппарат до июля 2019 года не требуется, но стоит обратить внимание на то, что: при оказании услуг Вы обязаны каждому покупателю выдавать бланки строгой отчетности, вести их строгий учет и сдавать по ним отчетность в налоговую инспекцию. Такой вариант работы затруднителен, если работаете с большим количеством клиентов; если вашими контрагентами являются юридические лица, то без ККТ не обойтись; даже если Вы не оказываете услуги и не работаете с ООО или ИП, то покупателю по первому требованию необходимо выдавать товарный чек или БСО, как подтверждение оплаты. Этот чек имеет некоторые требования, описанные ниже. Нужен ли кассовый аппарат ИП на ЕНВДЗа неприменение ККТ в ИП на вмененке до первого июля 2019 никаких санкций со стороны контролирующих органов не предусмотрено, но для упорядочения внутренней отчетности обзавестись аппаратами и чекопечатающими машинками целесообразно уже сейчас. Условием для отсрочки является отсутствие наемных сотрудников, которые числятся по договору. Как гласит, п. 7.3 закона № 290-ФЗ, при его нарушении предприниматель через тридцать дней с момента заключения договора обязан зарегистрировать онлайн-ККМ. Государство сделало значительную поблажку для ИП на вмененке. Теперь предпринимателю разрешено уменьшать налог на сумму, которую он потратил на покупку аппарата, установку его программного обеспечения, последующую настройку. Уточняется, что общее возмещение будет не более восемнадцати тысяч рублей. Нужно ли ИП кассовый аппарат на УСНПредприниматели, работающие на УСН, должны установить ККТ. Отсутствует такая обязанность, если вы: ведете расчеты с партнерами через банковские счета по безналичному расчету; находитесь в труднодоступном регионе. Розничная торговля: нужен ли кассовый аппаратТорговля периодикой, мороженым, разливным квасом, ценными бумагами, продуктами питания в учреждениях образования, билетами, проездными документами, не подпадает под обязательную установку ККТ. Аналогично можно поступить и при реализации овощей на развалах, продаже религиозной атрибутики, литературных произведений. Услуги: нужен ли кассовый аппаратС 1 июля 2018 года при оказании услуг и выполнении работ придется не просто выдавать БСО (как и раньше), но делать это с помощью автоматизированной системы в электронном виде. Подчиняться новому правилу по 290-ФЗ, ст. 7 п.8 должны как предприниматели, так и организации. Не требует использования ККТ ремонт обуви, услуги носильщиков, прием вторичного сырья (за исключением, металлолома) и стеклотары, присмотр за детьми, больными и лицами с ограниченными возможностями, изготовление ключей, вспашка, распил дров, проведение религиозных обрядов. Нужен ли кассовый аппарат для торговлиПод запретом торговля без ККТ продукцией следующих категорий. Это:

Имейте ввиду, что ПОВТОРНОЕ нарушение требований влечет приостановление работы торговой точки на три месяца. Торговля мороженым в киоске, молочной продукцией, квасом из цистерны, безалкогольными напитками в общественном транспорте, продуктами питания в столовых для студентов или школьников, периодикой не предполагает обязательного проведения операции через ККТ, но не отменяет добровольного перехода на использование такого дорогостоящего оборудования. А вот пиво, а также иную спиртосодержащую продукцию нельзя продавать без использования онлайн-кассы. Нужен ли кассовый аппарат для ООООтносительно ООО вопрос решается в зависимости от применяемых систем налогообложения. Так, плательщик ЕНВД и владелец патента (если не ведет расчетов наличными или банковскими картами), пока может пользоваться отсрочкой по установке ККТ. А вот при комбинации ЕНВД и УСН, ОСН, предполагает работу с онлайн-кассой. Не нужно выдавать чеки при расчетах между организациями и предпринимателями, которые производятся с помощью электронных средств (к таковым по регламенту относятся цифровые кошельки, зарегистрированные в системе платежей). Нужен ли кассовый аппарат ИП на патентеРанее обладатели патентов могли просто выдавать своим покупателям бумаги, заменяющие стандартные кассовые чеки. Но теперь придется приобретать онлайн-кассу, если вы имеете наемных работников или осуществляете торговлю. Всем остальным патентщикам разрешено отложить это еще на год до начала июля 2019. Нужен ли кассовый аппарат ИП в 2018Вмененщикам, владельцам патентов не потребуется ККТ нового образца до 2019 года. При этом значительно возросли штрафы для бизнеса:

Нужен ли кассовый аппарат при УСНИспользовать кассовое оборудование обязаны все плательщики УСН, однако, если вы оказываете услуги населению, расположены в труднодоступной местности и выдаете БСО, оформленные по постановлению от 6 мая 2008 г. № 359, то можете быть освобождены от такого обязательства. ООО на УСН: нужен ли кассовый аппаратГосударство допускает неиспользование ККТ, когда организация проводит все перечисления через банковский счет. Если же оплату клиент вносит вам наличными или же банковскими картами, то без кассового аппарата не обойтись. Нужен ли кассовый аппарат для интернет магазинаРеализация продукции через виртуальную сеть не подпадает по патенты и вмененку, потому владельцам виртуальной торговой точки придется раскошелиться на дорогостоящее оборудование. Помните, что все онлайновые платежи должны проводиться по url самого магазина. Для курьеров, которые получают деньги от покупателей стоит обзавестись мобильными ККТ, которые регистрируются по номеру конкретного транспорта либо на фамилию курьера. Чек должен быть выдан в момент передачи наличных денежных средств от покупателя - курьеру. Нужен ли кассовый аппарат на рынкеПо действующим нормам 290-ФЗ, реализовывать что-либо без ККТ можно на рынках, ярмарках и других территориях для торговли вразвал. Претензии могут возникнуть, если вы продаете одну из семнадцати категорий от Минфина (Распоряжение Правительства РФ от 14 апреля 2017 г. № 698-р).

Кассовый аппарат в парикмахерской и салоне красоты: нужен ли?Парикмахер на патенте или ЕНВД до июля 2019 года вправе работать без кассового аппарата, получать наличные, но должен выдать товарный чек или же квитанцию, если этого потребует клиент. ООО на ЕНВД: нужен ли кассовый аппарат?Предприятие, с «вмененным режимом» при принятии наличности от населения (то есть от физических лиц) не обязано применять ККТ, но это не освобождает от выдачи БСО по требованию. Обратите внимание – если ваши партнеры любые юридические лица (ООО, АО, предприниматели), то купить кассовый аппарат все равно придется. ИП «оказание услуг»: нужен ли кассовый аппарат?До ввода онлайн-кассы предприниматели заполняли бланки строгой отчетности, они могли быть заполнены от руки или напечатаны. Теперь с 1 июля 2018 года туристические операторы, автомобильные сервисы, детские развивающие центры, спортивные тренеры, а также другие сервисы обязаны будут направлять электронные данные ОФД. Оптовая торговля: нужен ли кассовый аппаратЕсли вы реализуете продукцию оптом и рассчитываетесь с контрагентами банковскими перечислениями на счет, то освобождены от покупки и установки дорогостоящего аппарата. В таком случае безналичная выручка прозрачна для налоговиков – они в любое время смогут проверить, что и откуда вы получаете. Но если оплата за товары проходит наличными деньгами, банковской картой или иным способом, то практика применения ККТ будет иной. Письмо ФНС России за номером ЕД-4-2/23721, а также Минфина РФ N 03-01-15/49854 от 20.11.2013 указывает, что обязательно оформление кассового чека на сумму внесенной суммы, регистрация в фискальной системе, передача его покупателю (при желании). Важно, что с момента принятия денег до печати чека должно проходить не более пяти минут. И если товары развозит торгпред, а выручку сдает позднее, то целесообразно обеспечить его мобильным кассовым устройством. Если партнером компании выступает физическое лицо и приобретает вещи для личных нужд на сумму не больше ста тысяч, то согласно Инструкции Госкомстатистики и ст. 492, обязательно проводить кассовый чек через онлайн кассу. В договоре отдельной строкой прописывается статус физлица. При продаже продукции предпринимателю действует аналогичное ограничение в сто тысяч и необходимость выдачи кассового чека. Нужен ли кассовый аппарат на пиво?Если вы торгуете пивом, то использование ККТ обязательно. При этом не имеет значения, делаете вы это через прилавок или точку общественного питания – установка онлайн кассы является неотъемлемой частью ведения бизнеса. Ранее торговля алкогольной продукцией, в том числе, пивом регулировалась положениями п.10 ст.16. 171-ФЗ. Однако, с введением изменений от 31.03.2017, предпринимательство обязано руководствоваться нормами 54-ФЗ – как приоритета специальной нормы над общей. Изменения в 2018 - 2019 годахВ связи со сложностью реализации программы, длительностью ее внедрения в бизнес структурах, решено было сдвинуть ранее установленные сроки. Пятого ноября 2017 года законотворцами был принят проект 186057-7, по которому внесены изменения в 290-ФЗ. Так, до 1 июля 2019 года отсрочкой могут воспользоваться следующие категории предпринимателей:

Существуют организации, которым официально разрешается не использовать в своей деятельности ККТ (контрольно-кассовую технику). К таким предприятиям относятся : места реализации печатной продукции (газеты и журналы), открытые рынки, мороженое, пиво и квас на розлив, службы городского и коммерческого транспорта, рынки ценных бумаг, уличные палатки с овощами и фруктами, места приема стеклотары, организации, продающие свечи, иконы и прочие религиозные товары (церковь). Все остальные предприятия, функционирующие согласно закону (ФЗ №54 от 22.05.2003), должны использовать ККТ. По новому закону необходимо отправлять чеки в электронном виде ОФД (оператору фискальных данных). Определение

Так, в ФНС (Федеральную налоговую службу) через ОФД будут поступать сведения об обороте денежных средств. Данные обо всех операциях будут храниться в электронном виде и будут доступны через ОФД и ФНС. За несоблюдение ФЗ №54 будут взиматься штрафы, которые рассчитываются из диапазона от 3000 до 30 000 рублей за одно нарушение. Перед тем как переходить на новый стандарт обслуживания клиентов, необходимо выяснить, какие бывают кассовые аппараты , чем различается обслуживание клиентов ООО и организации под руководством ИП, а также различия в стоимости технических средств в зависимости от функционала. Каждый человек является потребителем, который ежедневно совершает множество мелких и крупных денежных операций. Чек, который выпускает ККТ является документом и гарантией на оказание услуги исполнителем. Чек - это подтверждение факта оплаты. Техника, которая отвечает всем новым требованиям, должна:

Выбор аппарата кассового обслуживания зависит не только от размера и возможностей конкретного предприятия, а от специфики деятельности. Какое количество покупателей обслуживает организация, насколько широкий ассортимент, какой режим работы, сколько сотрудников работает с одним аппаратом. При выборе техники необходимо учитывать все факторы и характеристики организации. В зависимости от типа

Такой аппарат работает на специфической операционной системе и вне зависимости от внешних устройств, за исключением питания от сети. Автономные устройства имеют фискальную память и блок , но не стоит забывать, что на 2018 год ЭКЛЗ необходимо заменить на фискальный накопитель . Также существуют автономные мобильные аппараты с банковским терминалом . Такие можно использовать в выездной торговле. Они оснащены модулем GPRS и Wi-Fi, а также портами для соединения по технологии Ethernet. Вторая группа - это неавтономные кассы, которые называются фискальными регистраторами. Аппарат нужен для фиксации покупки-продажи и не может работать без основной системы, которую представляет собой любая полноценная ЭВМ (электронно-вычислительная машина). Фискальный регистратор - это инструмент контроля со стороны государства за оборотом денежных средств, он не имеет дисплея и клавиатуры и внешне похож на обыкновенное печатающее устройство. Его можно перепутать с чековыми принтерами, которые тоже реализуются в ТСЦ (торгово-сервисных центрах) наряду с кассами.

Существует несколько специфических особенностей . Некоторые ИП используют («вмененку») или ПСН (патентную систему), такие организации по закону могут не применять средства кассового учета до 01.07.18, но должны предоставлять покупателю свидетельство (чек), подтверждающее факт совершения покупки. В чеке находятся следующие сведения :

Чтобы выдавать такой документ, организации, которые имеют право не использовать кассовую технику, пользуются чековыми принтерами. Часто в каталогах различных технических средств такие устройства называются принтерами для ЕНВД. Принтер работает под управлением компьютера и не имеет собственных дисплея и клавиатуры. Таким способом могут обслуживать клиентов организации под руководством ИП кроме тех, кто работает с лицензионной продукцией (алкоголь, сигареты). Организации, работающие с лицензионной продукцией, используют систему ЕГАИС (Единая государственная автоматизированная информационная система), которая позволяет государству контролировать оборот этилового спирта и объемы реализации алкогольной продукции. Новая техника, приобретенная ООО или организацией под руководством ИП, ставится на учет в ИФНС (Инспекция Федеральной налоговой службы). Регистрация кассы для ИП проходит по месту жительства, а для ООО - по месту расположения ключевого офиса предприятия. Также можно пройти регистрацию через Интернет. Приобретенная техника должна числиться в государственном реестре. Необходимо проверить список реестра или присутствие «водной» наклейки на задней части аппарата, что тоже будет свидетельствовать о наличии машины в списке. Сколько стоит для магазина

Стоимость аппарата меняется в зависимости от размера, веса, качества материала, разрешения и цветов дисплея, скорости обработки и передачи данных. Цена аппаратов находится в диапазоне от 4000 до 40 000рублей . Далее заключается контракт на обслуживание техники в сервисном центре. В месяц стоимость обслуживания будет обходиться организации от 300 рублей и выше . При большом желании сэкономить, организация может приобрести БУ аппарат, который перед этим был снят предыдущим владельцем с учета в ИФНС. Общий срок использования техники не должен быть больше 7 лет . Также имеет большое значение, сколько будет стоить новое программное обеспечение и ЭКЛЗ на фискальный накопитель в уже имеющемся аппарате. Модернизировать техническое средство можно за сумму от 5000 до 15000 в зависимости от сложности работы. Переход на новый формат обслуживания не ограничивается модернизацией самого аппарата. Необходимо обеспечить хорошее интернет соединение (увеличение затрат по тарифу провайдера). Также оплачиваются услуги, предоставляемые оператором фискальных данных. Оператор выбирается из официального списка на сайте nalog.ru . Цены начинаются от 3000 за первый год обслуживания , а в дальнейшем цена за обслуживание одного аппарата составит 12 000 рублей . Регистрация в ИФНС через оператора фискальных данных или на сайте ФНС (при наличии электронной подписи) будет стоить от 2000 до 3000 рублей . На 2018 год ККТ будет требовать больше расходов на обслуживание. Организация сама несет ответственность за исправную работу своей техники и за нарушения оплачивает штрафы. Если техника применяется без фискального накопителя или без подключения к интернету, полагается штраф в размере 3000 рублей на сотрудника и 10 000 рублей на юридическое лицо . За отсутствие предоставления информации в ФНС штраф для работников — 3000 рублей , а для юридических лиц — 10 000 рублей . Для ОФД предусмотрены свои штрафы, также существует система санкций для изготовителей кассовой техники и накопителей и для экспертных организаций. Не смотря на то, что организации теперь освобождены от обязанности регулярных выплат ЦТО, затраты на ремонт по-прежнему остаются. Обслуживание в сервисных центрах не является принудительным и остается на усмотрение руководства организации. Кто хочет, тот платит за регулярный и своевременный сервис, кто не хочет - обращается только по факту обнаруженных неисправностей. Тем не менее, регулярный сервис - это залог качественного обслуживания клиентов. Где и как купить новую онлайн-кассу? Узнать можно из данного видео.

|

Для того чтобы торговля соответствовала новым порядкам, необходимо заменить ЭКЛЗ

(электронную контрольную ленту защищенную) на фискальный накопитель, подключить аппарат к сети Интернет и заключить соответствующие договоры.

Для того чтобы торговля соответствовала новым порядкам, необходимо заменить ЭКЛЗ

(электронную контрольную ленту защищенную) на фискальный накопитель, подключить аппарат к сети Интернет и заключить соответствующие договоры. Кассовые аппараты по типу работы можно разделить на две основные группы. Первая группа

- это автономные . Эти устройства представляют собой основной блок, выполненный из пластика или металла, в котором размещается устройство для печати чека, внутренняя память, один или два дисплея.

Кассовые аппараты по типу работы можно разделить на две основные группы. Первая группа

- это автономные . Эти устройства представляют собой основной блок, выполненный из пластика или металла, в котором размещается устройство для печати чека, внутренняя память, один или два дисплея. Все ООО и ИП до 1 июля 2019 года

обязаны пройти регистрацию кассы, работающей в онлайн режиме, и перейти на аппарат этого вида. Также допускается перерегистрация - это снятие старой техники с учета и постановка новой.

Все ООО и ИП до 1 июля 2019 года

обязаны пройти регистрацию кассы, работающей в онлайн режиме, и перейти на аппарат этого вида. Также допускается перерегистрация - это снятие старой техники с учета и постановка новой. Аппарат кассового учета невозможно приобрести в обычном магазине техники

. Официально реализацией такого оборудования занимаются компании, утвержденные специальной комиссией. Такие компании также занимаются внедрением попутных систем автоматизации, обслуживанием и ремонтом.

Аппарат кассового учета невозможно приобрести в обычном магазине техники

. Официально реализацией такого оборудования занимаются компании, утвержденные специальной комиссией. Такие компании также занимаются внедрением попутных систем автоматизации, обслуживанием и ремонтом.